Guia fiscal 2021

Residentes em Portugal

Depósitos a Prazo, Depósitos Estruturados e Contas Poupança

Os rendimentos provenientes destas aplicações são tributados em Portugal como rendimentos de capitais (categoria E).

- Produtos Nacionais

- Produtos Estrangeiros

Produtos Nacionais

Tratamento Fiscal

Os rendimentos provenientes destas aplicações são objeto de retenção na fonte à taxa final de 28% (aplicável a pessoas singulares residentes no Continente e Região Autónoma da Madeira) ou de 22,4% (aplicável a pessoas singulares residentes na Região Autónoma dos Açores). Dado tratar-se de uma taxa liberatória, estes rendimentos não têm que ser reportados na declaração de IRS, exceto se for efetuada a opção pelo englobamento.

Sabia que

Os contribuintes, aquando da entrega da declaração de IRS, podem optar pelo englobamento destes rendimentos, sendo desta forma tributados às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente à taxa fixa de 28%). A retenção na fonte efetuada será deduzida ao IRS final a liquidar. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa (nomeadamente, juros de obrigações, juros de certificados, dividendos, etc.). Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração da qual conste o valor dos rendimentos de capitais auferidos no ano e respetivas retenções na fonte de IRS.

Preenchimento da Declaração de IRS

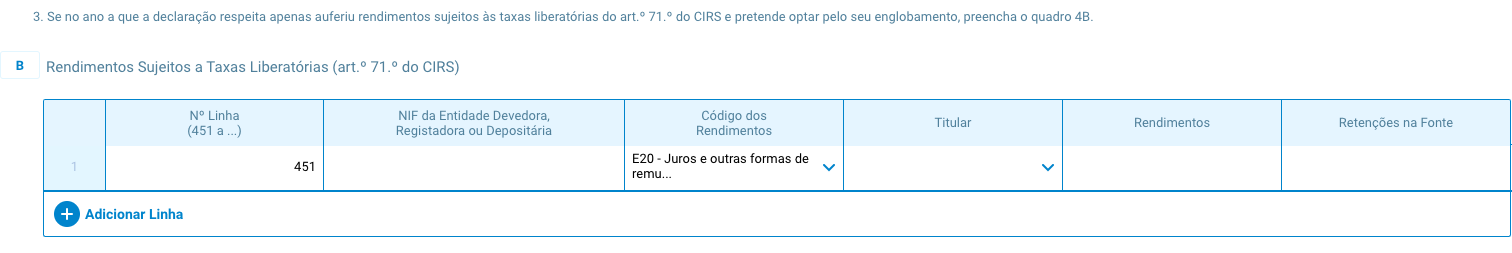

Apenas existe obrigação de reporte na declaração anual de IRS, caso o contribuinte opte pelo englobamento destes rendimentos, caso em que os respetivos valores deverão ser reportados no quadro 4B do Anexo E da Declaração (Rendimentos de Capitais), através do Código E20, conforme imagem abaixo:

B - Rendimentos Sujeitos a Taxas Liberatórias (art.º 71.º do CIRS)

Neste quadro, deverá ser reportada a informação referente ao NIF da instituição financeira, ao valor do rendimento, bem como ao valor das retenções na fonte de IRS efetuadas no momento do pagamento.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Depósitos a prazo

Recebi juros de depósitos a prazo em 2020. Como são tributados?

Os juros dos depósitos a prazo são pagos já líquidos de imposto, uma vez que estes rendimentos são, por defeito, objeto de retenção na fonte de IRS, à taxa liberatória de 28%, pela entidade pagadora. Por isso, não é necessário reportá-los na declaração de IRS.

O titular pode, contudo, optar pelo englobamento dos juros, ou seja, somá-los aos restantes rendimentos que tenha recebido, como salários ou pensões, sujeitando-os assim à taxa do escalão de IRS em que ficar posicionado. Nesse caso, é necessário declarar os juros na declaração de IRS de 2020, a entregar entre abril e junho de 2021.

Retenção na fonte

Taxa de IRS de 28%

- Depósito:

20.000 € - Juros ilíquidos:

20.000 € x 1% = 200 € - Taxa de IRS:

28% - IRS (Retenção na fonte):

200 € x 28% = 56 € - Juros líquidos recebidos:

200 € - 56 € = 144 €

O Manuel é titular de um depósito a prazo de 20.000 euros, com uma TANB (Taxa Anual Nominal Bruta) de 1%, que, em 2020, gerou 200 euros ilíquidos de juros. No momento do pagamento dos juros, a entidade pagadora efetuou, de forma automática, uma retenção na fonte de IRS de 56 euros, por via da aplicação de uma taxa liberatória de 28%, depositando na conta do Manuel 144 euros líquidos de imposto. Desta forma, o Manuel não terá de reportar os juros na sua declaração de IRS, a menos que pretenda optar pelo seu englobamento.

Englobamento

Taxa de IRS de 23%

- Depósito:

20.000 € - Juros ilíquidos:

20.000 € x 1% = 200 € - Taxa de IRS:

23% - IRS:

200 € x 23% = 46 € - Juros líquidos recebidos:

200 € - 46 € = 154 €

Apesar de os juros terem sido sujeitos a retenção na fonte, o Manuel pode optar por englobá-los, isto é, somá-los a outros rendimentos recebidos em 2020, sujeitando-os à taxa do seu escalão de IRS. Para tal, tem de preencher os juros na declaração de IRS e assinalar a opção pelo seu englobamento. Desta forma, a retenção na fonte de IRS fica sem efeito.

Considere-se que, após o englobamento dos juros, o Manuel fica enquadrado no segundo escalão de IRS, que tem uma taxa de 23%. Aplicando esta taxa aos 200 euros ilíquidos de juros obtém-se um montante de imposto de 46 euros e juros líquidos de 154 euros. Neste caso, o englobamento é vantajoso.

Englobamento

Taxa de IRS de 35%

- Depósito:

20.000 € - Juros ilíquidos:

200 € - Taxa de IRS:

35% - IRS:

200 € x 35% = 70 € - Juros líquidos recebidos:

200 € - 70 € = 130 €

Imagine-se agora que, depois de englobados os juros, o Manuel fica posicionado no quarto escalão de IRS, com uma taxa de 35%. Da aplicação da taxa de 35%, obtém-se um montante de imposto de 70 euros e juros líquidos de imposto de 130 euros. Neste caso, o englobamento não será vantajoso.

Depósitos estruturados

O que são depósitos a prazo estruturados e qual a vantagem face aos depósitos a prazo comuns?

Os depósitos estruturados são produtos financeiros, com capital garantido, não mobilizáveis antecipadamente (só são reembolsados no final do prazo). A sua remuneração depende, total ou parcialmente, do desempenho de instrumentos financeiros ou de variáveis económicas ou financeiras relevantes, como, por exemplo, ações, índices de ações, matérias-primas ou taxas de câmbio, podendo assim ser mais elevada do que a dos depósitos a prazo comuns.

Como são tributados?

A tributação é igual à dos depósitos a prazo tradicionais, ou seja, é efetuada mediante retenção na fonte, à taxa liberatória de 28%, pela entidade pagadora.

Contas Poupança

Como são tributados os juros de contas poupança em Portugal?

Os juros de contas poupança são tributados, por defeito, no momento do seu pagamento, pela entidade pagadora, mediante retenção na fonte de IRS, à taxa liberatória de 28%, não necessitando, por isso, de serem reportados na declaração de IRS. Só há necessidade de declarar os juros gerados por uma conta poupança caso se pretenda o seu englobamento.

Produtos Estrangeiros

Tratamento Fiscal

Os rendimentos provenientes destas aplicações são sujeitos a tributação à taxa especial de 28% (ou 22,4% se for residente fiscal na Região Autónoma dos Açores). O pagamento do imposto ocorre via retenção na fonte de IRS, se existir uma entidade em Portugal mandatada para pagar estes rendimentos, ou, aquando da entrega da declaração anual de IRS, nos casos em que não existe uma entidade em Portugal que se encontre mandatada para pagar estes rendimentos, isto é, quando não é aplicada retenção na fonte de IRS em Portugal.

Caso os rendimentos provenham de países com um regime fiscal claramente mais favorável, "paraísos fiscais", será aplicada uma taxa especial de 35% (sem opção pelo englobamento).

Sabia que

a) Os contribuintes, aquando da entrega da declaração de IRS, podem optar pelo englobamento destes rendimentos, sendo desta forma tributados às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente à taxa fixa de 28%). A retenção na fonte efetuada será deduzida ao IRS final a liquidar. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa (nomeadamente, juros de obrigações, juros de certificados, dividendos, etc.). Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração da qual conste o valor dos rendimentos de capitais auferidos no ano e respetivas retenções na fonte de IRS.

b) Os rendimentos de depósitos obtidos no estrangeiro poderão ser tributados nesse país (país da fonte). Assim, em Portugal, poderá ser solicitado um crédito pelo imposto pago no estrangeiro, isto é, à taxa de 28% aplicada em Portugal (ou às taxas progressivas, se existir opção pelo englobamento), poderá ser deduzido o imposto pago no país estrangeiro (até ao limite da taxa prevista numa convenção para evitar a dupla tributação ou, por inexistência desta, até ao limite do imposto devido em Portugal). Por regra, a Autoridade Tributária solicita a apresentação de um documento emitido pela autoridade fiscal do país da fonte comprovativa do rendimento e do imposto pago nesse país.

Preenchimento da Declaração de IRS

Os rendimentos decorrentes de depósitos estrangeiros deverão ser reportados na declaração anual de IRS, se não tiverem sido sujeitos a retenção na fonte de IRS em Portugal ou, mesmo que tenham sofrido retenção de imposto em Portugal, pretenda solicitar um crédito de imposto em Portugal pelo imposto pago no estrangeiro.

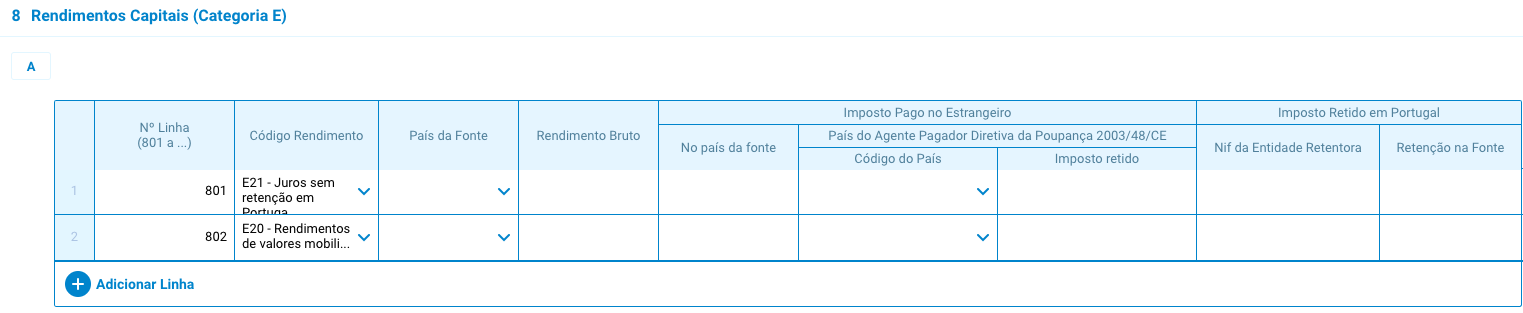

Para o efeito, deverá ser preenchido o Quadro 8A do Anexo J, através do código E21, conforme imagem abaixo, ou o código E20, quando exista retenção na fonte de IRS em Portugal:

A - Rendimentos Capitais (Categoria E)

Neste quadro, deverá ser reportada a informação referente ao país da fonte, ao valor do rendimento, bem como ao valor de imposto retido na fonte no estrangeiro (e em Portugal, se aplicável) no momento do pagamento. Em caso de opção pelo englobamento dos juros, deverá ser assinalada a opção indicada no Quadro 8B do Anexo J.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Depósitos a prazo, depósitos estruturados e contas poupança

É possível evitar a dupla tributação dos juros?

Os juros de depósitos a prazo obtidos no estrangeiro podem ser tributados no país de origem. Em Portugal, os juros são tributados autonomamente à taxa especial de 28%, ou por englobamento, às taxas progressivas do IRS. No entanto, em Portugal, poderá ser solicitado um crédito pelo imposto pago no estrangeiro. Por regra, a Autoridade Tributária e Aduaneira solicita a apresentação de um documento emitido pela autoridade fiscal do país da fonte comprovativo dos juros obtidos e do imposto pago nesse país. Atualmente, Portugal tem convenções para evitar a dupla tributação com 91 países.

Atenção!

Caso os juros provenham de países com um regime fiscal claramente mais favorável ("paraísos fiscais"), será aplicada uma taxa especial de 35%, sem opção pelo englobamento.

Os juros de depósitos a prazo estrangeiros deverão ser reportados na declaração de IRS, se não tiverem sido sujeitos a retenção na fonte de IRS em Portugal, ou, mesmo que tenham sofrido retenção de imposto em Portugal, se se pretender solicitar um crédito de imposto em Portugal pelo imposto pago no estrangeiro.

Sem e com convenção para evitar a dupla tributação

Taxa de IRS de 19% (Espanha) e taxa de IRS de 28% (Portugal)

- Depósito: 10.000 €

- Juros ilíquidos: 10.000 € x 1% = 100 €

- Taxas de retenção na fonte de IRS (Espanha): 19%

- Retenção na fonte de IRS (Espanha): 100 € x 19% = 19 €

- Taxa de imposto (Portugal): 28%

- Imposto (Portugal): (100 € x 28%) - 19 € = 9 €

- Juros líquidos recebidos: 100 € - (19 € + 9 €) = 72 €

Taxa de IRS de 15% (Espanha) e taxa de IRS de 28% (Portugal)

- Depósito: 10.000 €

- Juros ilíquidos: 10.000 € x 1% = 100 €

- Taxas de retenção na fonte de IRS (Espanha): 15%

- Retenção na fonte de IRS (Espanha): 100 € x 15% = 15 €

- Taxa de imposto (Portugal): 28%

- Imposto (Portugal): (100 € x 28%) - 15 € = 13 €

- Juros líquidos recebidos: 100 € - (15 € + 13 €) = 72 €

Durante o ano de 2020, a Catarina decidiu abrir uma conta num banco em Madrid e subscrever um depósito a prazo no valor de 10.000 euros, que oferece uma TANB (Taxa Anual Nominal Bruta) de 1%. No momento em que foram disponibilizados pela entidade pagadora, os juros foram sujeitos a uma retenção na fonte de IRS, à taxa liberatória de 19%, em Espanha, no valor de 19 euros.

Em Portugal, aquando da entrega da declaração de IRS, os juros gerados pelo depósito a prazo em Espanha serão ainda tributados autonomamente, à taxa final de 28%, resultando num valor de imposto de 28 euros, ao qual será deduzido o imposto pago em Espanha.

Assim, no total, a Catarina pagará 28 euros de imposto pelos juros (19 euros em Espanha e 9 euros em Portugal), obtendo um juro líquido de 72 euros.

Caso a Catarina tivesse recorrido à convenção para evitar a dupla tributação existente entre os dois países, os juros teriam sido retidos na fonte à taxa de 15% (15 euros). No entanto, o imposto e os juros líquidos seriam os mesmos, como mostram os cálculos acima.